ÅOP lån og kreditter

- Opdateret: 3 juni, 2024

- E. Sørensen

ÅOP: Hvad betyder det?

Den samlede pris for et lån eller en kredit er angivet som ÅOP, som er en procentdel årligt af det beløb, du skal betale tilbage. Kort sagt sammenligner udregningen den nuværende værdi af de betalinger, der skal betales for lånet, med det beløb, du har til rådighed.

Når du ser en virksomhed reklamere for rentefrie lån, skal du tjekke den nøje efter. Stiftelsesomkostningerne kan være høje, hvilket resulterer i en høj ÅOP. Derfor, hvis du vil være sikker på at vælge det mest fordelagtige tilbud, er ÅOP'en det bedste sammenligningsgrundlag.

ÅOP varierer

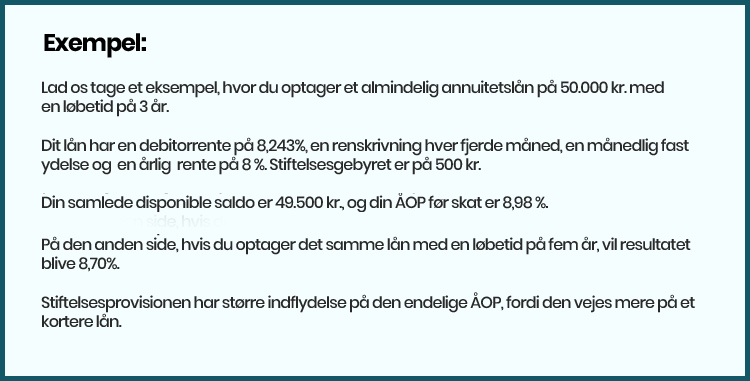

ÅOP'er varierer afhængigt af lånets størrelse, varighed og aftalte afdrag. For hver eneste långiver er det et lovpligtigt nøgletal at oplyse den årlige procentvise udgift. Ligemeget om du tager et forbrugslån, billån, mikrolån eller noget andet, er det altid tilgængeligt for dig.

Du vil aldrig blive overrasket over skjulte renter, gebyrer eller andre uventede omkostninger, når du ved, hvad lånets samlede pris er. Derfor, før du underskriver en låneaftale, skal du altid være opmærksom på ÅOP.

Hvordan findes ÅOP?

Den samlede pris, du betaler for et lån eller en kredit, kaldes ÅOP, som er en procentdel af det beløb, du får til disposition (også kendt som "i hånden" på oprettelsesdagen af lånet eller kreditten). F.eks. Hvis du får en kredit med en kreditramme på 50.000 kr. og skal betale 3.000 kr. i "startomkostninger", vil du have 47.000 kr. til disposition på kreditens oprettelsesdag, og kreditrammen forbliver på 50.000 kr.

Som et resultat er det den tilbagediskonterede værdi af låntagers betalinger i forhold til den tilbagediskonterede værdi af det beløb, som låntager får stillet til rådighed. Det vil sige ikke hovedstolen på et lån eller kreditrammen på en kassekredit, medmindre der ikke er nogen startomkostninger på lånet og kassekreditten.

ÅOP skal oplyses af banker og låneudbydere

Derfor er ÅOP (årlige omkostninger i procent) din måde at sammenligne lån på. I overensstemmelse med prismaerkningsloven og kreditaftaleloven skal banker, finansieringsselskaber og andre virksomheder informere dig om ÅOP sammen med de øvrige låneudgifter. Prismærkningsloven dikterer nøje, hvordan kreditoplysninger skal vises. Det gælder for reklamer og kreditkøb.

Der er en række skiltningsbekendtgørelser, der regulerer, hvordan man skilter med kontantlån, der gives af banker og finansieringsinstitutioner. Når banken indgår kredit- og låneaftaler, er det fastsat i kreditaftaleloven, hvad banken skal oplyse. Det omfatter lån med og uden sikkerhed.

Når du sammenligner lån, skal du bruge en låneberegner

Vores låneberegner hjælper dig med at finde den bedste løsning. Sammenlign ÅOP, låneomkostninger og rentesatser med det for at finde det bedste tilbud, der opfylder dine behov. Det hjælper dig med at finde det bedste lån og finde ud af, hvor meget du skal betale.

Hvis du finder en finansiel virksomhed eller bank, som du gerne vil være kunde hos, skal du være opmærksom på at læse alle de med småt i låneaftalen.

Krav om ÅOP

I dag er lånevirksomheder i Danmark under tilsyn af Finanstilsynet og Kreditaftaleloven med det formål at garantere, at de giver lån til kunderne ansvarligt.Derfor skal lånevirksomheder i Danmark blandt andet oplyse lånets ÅOP. Dette krav blev indført for at sikre, at kunderne er i stand til at se den faktiske lånepris.

De procentvise årlige omkostninger skal fremgå på både udbyderens hjemmeside og i en mulig låneaftale. Så før du godkender lånevilkårene, kan du altid blive informeret om lånets årlige omkostninger. Derfor bør du undgå at give ja til en aftale med en ÅOP, der er for høj, som din økonomi ikke kan bære.